Restart gospodarki po pandemii COVID-19, jakim ma być program “Polski Ład”, rozpoczyna się od 10 projektów na najbliższe 100 dni. Nie wszystko da się wprowadzić na raz stąd ta lista pomysłów do wdrożenia w pierwszej kolejności. Przyjrzyjmy się zmianą w zakresie podatków, które pójdą na pierwszy rzut.

W pierwszej części krótko zrecenzowałem zmiany dotyczące służby zdrowia, ale jak pamiętamy i tam znalazły się zmiany dotyczące podatków. Chodzi oczywiście zniesienie odliczenia od podatku składki zdrowotnej. Przypomnę, że nie przyniesie to ani złotówki służbie zdrowia, ale za to zwiększy płacone podatki.

Co do samego zniesienia limitów do specjalistów potwierdziły się moje spekulacje, co to może oznaczać. Minister Niedźwiecki potwierdził, że będą wypłacane nadwykonania. Czy to spowoduje to więcej terminów i ułatwienie w zapisaniu się do specjalisty? Zapewne część lekarzy zwiększy liczbę przyjmowanych pacjentów, ale nie spodziewałbym się lawinowego wzrostu. Więcej przyjętych pacjentów oznacza więcej godzin przepracowanych przez lekarza, a Ci już pracują w kilku miejscach i może być ciężko dołożyć jeszcze kilka godzin do grafiku.

Zmiany podatkowe w Polskim Ładzie

Po tym krótkim nawiązaniu do poprzedniego wpisu wróćmy do dzisiejszego tematu, czyli podatkowych zmianach w Polskim Ładzie, które zostaną wprowadzone w pierwszej kolejności. W ogłoszonej dziesiątce znalazły się dwie takie zmiany:

- Kwota wolna od podatku podwyższona do 30 tys. zł dla wszystkich

- Emerytury bez podatku

Obie te zmiany mają wejść w życie już od 1 stycznia 2022, czyli już za pół roku. Ale czy na pewno są to dwie osobne zmiany? Przypomnijmy, że Emeryci i Renciści nie płacą składek emerytalnych, rentowych i chorobowych, w końcu oni już na tej emeryturze czy rencie są. To kwota tych składek różni kwotę pensji brutto od podstawy opodatkowania w przypadku etatowców. W związku z tym dla emeryta czy rencisty kwota brutto jest równa podstawie opodatkowania. Teraz czas na małą matematykę: 30000 zł / 12 miesięcy = 2500 zł. Tak właśnie jest, emeryt dostający 2500 zł miesięcznie świadczenia w skali roku otrzymuje 30000 zł, czyli dokładnie tyle ile wynosi kwota wolna od podatku. Hucznie zapowiadane dwie zmiany, dwa punkty programu, są w rzeczywistości jedną i tą samą zmianą. Dokładniej mówiąc, jedna wynika bezpośrednio z drugiej.

A co z podniesieniem granicy drugiego progu podatkowego?

Jak pewnie pamiętacie w inauguracyjnym wpisie, recenzji programu Polski Ład, pisałem o podniesieniu granicy drugiego progu podatkowego do 120 tys zł, z obecnych nieco ponad 85 tys zł. To ta zmiana miała w dużej mierze zamortyzować wpływ likwidacji odliczenia składki zdrowotnej dla tych, których nie chroni w pełni samo podniesienie kwoty wolnej. Dotyczy to oczywiście osób, które w obecnej chwili wpadają w drugi próg, czyli zarabiające powyżej 9000 brutto miesięcznie.

Podczas konferencji prezentującej tytułowe 10 projektów premier Morawiecki wspomina, że to właśnie pierwsze od 12 lat podniesienie progu drugiego podatkowego, wraz z podniesieniem kwoty wolnej, ma dać pracownikom etatowym realną korzyść. Jednak na liście zmian do wprowadzenia podniesienie drugiego progu już się nie pojawiło. Czyli nieco między słowami przyznaje, że nie od razu chcą dać wszystkim tą realną korzyść.

Dalej podczas prezentacji premier zapowiadał, że te dwie zmiany powodują, iż “podsumowując, na umowę o pracę do 12 tys brutto miesięcznie te rozwiązania się opłacają, wychodzą na plus, są korzystne”. Premier nazwał to “architekturą podatkową”. Odwołam się do swojego tekstu i swoich obliczeń, z których wynika, że zmiany są wprost korzystne dla osób zarabiających do 6000 zł brutto miesięcznie. Natomiast dla kwot do 12 tys brutto miesięcznie mają być neutralne dzięki specjalnym, dodatkowym ulgom i odpisom, których szczegółów nie podano. Czemu zatem podniesienie granicy progu zostało odłożone na bliżej nieokreśloną przyszłość? Jak nie wiadomo, o co chodzi to zazwyczaj wiadomo, o co chodzi…

Kto zyska / kto straci aktualizacja

W związku z aktualizacją planu rządzących aktualizacji należy poddać również obliczenia dotyczące opłacalności Polskiego Ładu. Dla tych którzy w obecnych przepisach nie “korzystają” z drugiego progu nic się nie zmienia, oryginalne obliczenia zachowują swoją moc. Przypomnę, że w większości osoby takie korzystają dzięki podniesieniu kwoty wolnej, a dopiero od 6000 tys brutto zmiany zaczynają być niekorzystne. Oczywiście jest jeszcze wizja “specjalnych ulg i upustów” ale póki nie ma choćby wzmianki, jakie to ulgi i upusty nie ma się tym co zajmować.

Zarobki brutto pomiędzy 9000 zł a 11000 zł miesięcznie

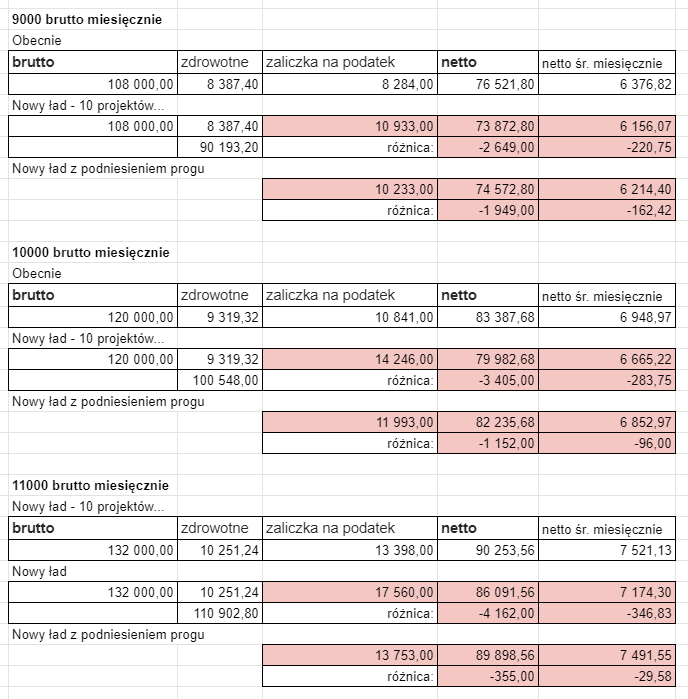

Niekorzystny wpływ braku podniesienia progu pojawia się przy pensji brutto 9000 zł miesięcznie i rośnie. Z uwagi na podniesienie drugiego progu w grupie tej nie obserwowaliśmy wzrostu niekorzystnych efektów wprowadzenia Polskiego Ładu. Wraz ze wzrostem zarobków widać było spadek niekorzystnego wpływu, a za wszystko odpowiedzialny był drugi próg podatkowy właśnie. Zaktualizowane obliczenia wyglądają następująco:

Dla ułatwienia porównania do tabelki powyżej dodałem podsumowanie obliczeń z oryginalnego wpisu. Nie ma zaskoczenia, że tym razem niekorzystny wpływ wprowadzanych zmian już tylko rośnie. Dla zarobków 9000 brutto miesięcznie wpływ netto zmniejszy się o 2649 zł w ujęciu rocznym (220,75 zł miesięcznie) i stanowi spadek dochodu o 3,5% w stosunku do obecnych przepisów. W przypadku podniesienia granicy drugiego progu pensja netto miała się zmniejszyć o 1949 zł rocznie (162,42 zł miesięcznie), co dawałoby spadek dochodu o 2,5%.

Ciekawie robi się przy zarobkach 11000 brutto miesięcznie, to poziom dla którego podniesienie drugiego progu miało prawie całkowicie zniwelować niekorzystne wpływ pozostałych zmian (zmniejszenie wpływu o 355 zł netto rocznie co daje -0,39%). Brak podniesienia progu powoduje, że teraz osoba zarabiająca 11000 brutto otrzyma netto o 4162 zł rocznie mniej (346,83 zł miesięcznie), co oznacza uszczuplenie pensji netto o 4,6%.

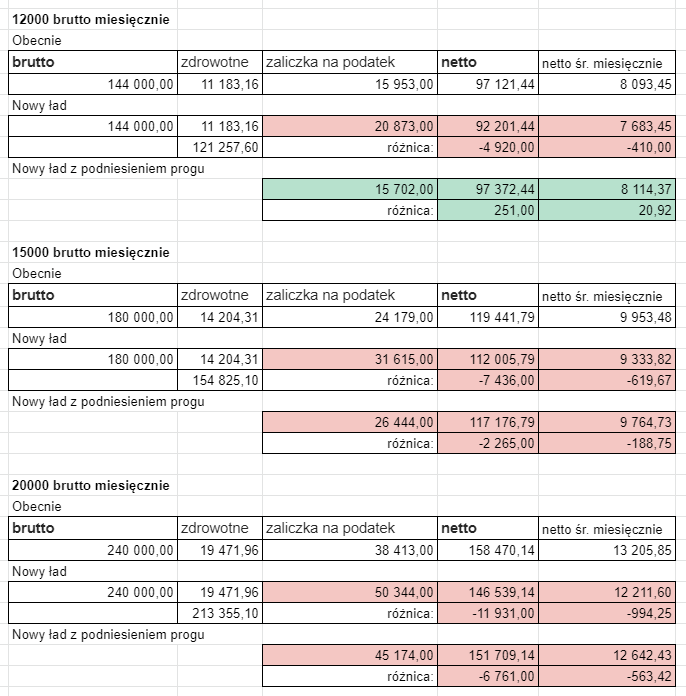

Zarobki brutto ponad 12000 zł miesięcznie

Tym razem nie ma sensu robienia więcej grup, szukania lokalnych minimów i maksimów bo takich nie ma. Porównanie zaczynamy od kwoty 12000 zł, która w oryginalnym planie dawała minimalną korzyść. Jak to wygląda teraz? Szczegóły poniżej:

Jak widać zamiast 251 zł “zysku” w skali roku osoba o zarobkach 12000 zł brutto miesięcznie teraz straci 4920 zł w skali roku (410 zł miesięcznie) i stanowić to będzie uszczuplenie wpływu netto o ponad 5%. Zarówno kwotowy jak i procentowy negatywny wpływ proponowanych zmian rośnie wraz z zarobkami. Dla osoby zarabiającej 15000 zł będzie to już 7436 zł rocznie mniej (620,67 zł miesięcznie), czyli 6,23% spadku. W przypadku podniesienia drugiego progu miało to być odpowiednio 2265 zł rocznie (188,75 zł miesięcznie) czyli 1,9% spadku.

Wisienką na torcie ponownie są zmiany dotykające osoby zarabiające 20000 zł brutto miesięcznie. W oryginalnym planie ich wpływ netto byłby uszczuplony o ponad 500zł miesięcznie, czyli -4,27%, to już zdecydowanie znacząca kwota. Teraz ma to być już niemal 1000 zł miesięcznie (dokładnie 11931 zł rocznie i 994,25 miesięcznie) i stanowić będzie uszczuplenie dochodów o 7,5%.

Podsumowanie

W moim poprzednim wpisie w podsumowaniu pisałem, że zmiany będą niekorzystne dopiero dla osób zarabiających ponad 13000 zł brutto miesięcznie (przy założeniu obiecanych ulg i upustów dla osób zarabiających między 6000 a 12000), a spadek wpływów netto miał osiągnąć maksymalnie 3-4% w odniesieniu do obecnej pensji netto. Tezę tą muszę teraz zrewidować. Przynajmniej do czasu podniesienia drugiego progu podatkowego zmiany dotkną już osoby zarabiające ponad 9000 zł miesięcznie, a spadek dochodu netto wyniesie minimum 3%, a może sięgnąć nawet 7,5%. To już zdecydowana różnica, a trzeba pamiętać, że wraz z restartowaniem gospodarki po pandemii wystrzeliła też inflacja i osiąga 5%. Oznacza to, że aby utrzymać stan posiadania pracownicy etatowi zarabiający ponadprzeciętnie, powyżej tzw. średniej krajowej, będą musieli otrzymać podwyżki rzędu 10%. Czy taka presja podwyżkowa nie spowoduje jeszcze większego wzrostu inflacji?

Źródło zdjęcia tytułowego: Kancelaria Premiera